Aimed at French founders, the following article has been written in French. An English translation follows, though.

Lorsque l’on crée son studio, on a bien d’autres préoccupations que la fiscalité qui viendra hypothétiquement grever son patrimoine si ses créations rencontrent le succès escompté. Pourtant, lorsque viendra le moment de céder son entreprise ou de la transmettre à ses héritiers, un manque d’anticipation pourra s’avérer très coûteux. Or, avec une société holding, s’assurer une fiscalité raisonnable n’a rien de compliqué, ni de très cher. Vous avez déjà créé votre studio ? Rassurez-vous, rien n’est perdu. Explications.

Lorsque ses efforts se sont vus couronner de succès, le fondateur ou la fondatrice d’un studio de jeu vidéo, comme tout chef d’entreprise, peut être tenté de réemployer les revenus de sa société pour investir dans un nouveau projet. S’il conserve la propriété du studio, cela passe par la distribution de dividendes (ou opération assimilée d’un point de vue fiscal).

Dans le cas contraire, le fondateur ou la fondatrice peut céder ses actions dans sa société. L’éventuel gain réalisé à ce titre constitue une plus-value sur valeur mobilière.

La retraite approchant, l’entrepreneur.se aura vraisemblablement à cœur de transmettre son patrimoine à ses héritiers. Sauf à ce que ceux-ci prennent sa suite aux commandes du studio et s’inscrivent ainsi dans un dispositif spécifique dit « pacte Dutreil », cette transmission donnera lieu l’acquittement de droits de succession.

Dans ces trois situations, le recours à une société holding peut contribuer à grandement limiter la facture fiscale. Et ce, sans interférence ni avec la conduite de vos affaires, ni avec votre droit au Crédit d’Impôt Jeu Vidéo (CIJV).

EN CAS DE DÉTENTION DIRECTE, L’IMPOSITION DES PLUS-VALUES ET DES DIVIDENDES, OU LES DROITS DE SUCCESSION PEUVENT PONCTIONNER UNE PART IMPORTANTE DE LA RICHESSE CRÉÉE

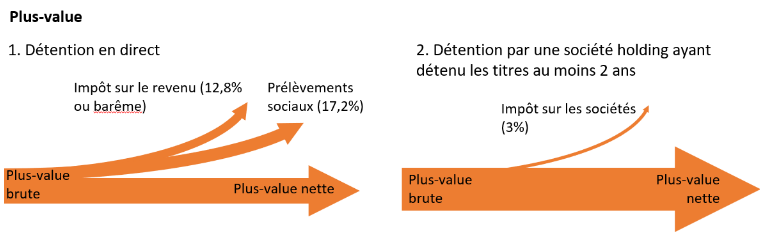

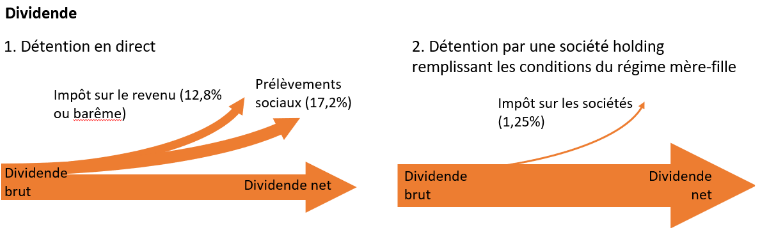

Plus-values et dividendes sur des titres détenus en direct sont soumis, en France, soit au prélèvement forfaitaire unique (PFU) de 30% (12.8% d’impôt sur le revenu et 17.2% de prélèvements sociaux), soit au barème progressif (auquel s’ajouteront les 17.2% de prélèvements sociaux).

Dans l’hypothèse d’une plus-value ou de dividendes importants, le PFU sera plus favorable que le barème progressif dont le taux maximal (45%) s’applique à partir de 177k€ de revenus (hypothèse d’un contribuable célibataire ne bénéficiant d’aucune réduction ou déduction particulière).

Pour ce qui est des successions, schématiquement, votre patrimoine sera soumis à un barème spécifique, au-delà d’un certain seuil (abattement). Le barème, comme l’abattement, dépendent de votre lien de parenté avec vos héritiers. Les enfants seront les moins lourdement imposés, puisqu’ils pourront bénéficier d’un abattement de 100k€ chacun et se voir appliquer un barème progressif dont le taux maximal (45%) s’appliquera à partir de 1.8m€ environ. A l’autre bout du spectre, une transmission à une personne avec laquelle vous n’avez aucun lien de parenté se traduira par un taux de 60% appliqué dès le premier euro.

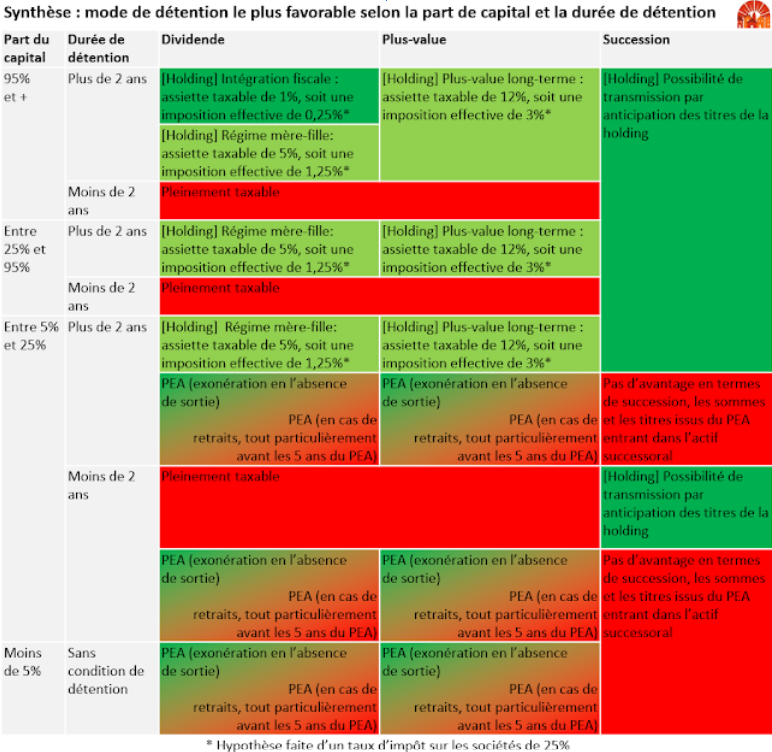

Il est à noter que, si vous détenez directement ou indirectement (en tenant compte de votre conjoint.e et de vos enfants) moins de 25% du capital de votre société, vous avez la possibilité de loger ses titres au sein d’un plan d’épargne en actions de PME (PEA-PME). Sous réserve de maintenir votre PEA-PME ouvert pendant au moins 5 ans, cela vous permettra de ne payer que les prélèvements sociaux sur la plus-value réalisée (17.2%) lorsque ces sommes sortiront du PEA-PME. En cas de sortie avant 5 ans, vous serez dans la même situation que si vous aviez détenu les titres en direct (PFU de 30% ou barème progressif). La détention des titres de sa société dans un PEA-PME s’accommode donc mal d’un scénario où le fondateur a besoin de se distribuer régulièrement des dividendes, que ce soit pour compléter ses revenus ou rembourser une dette contractée à son niveau.

Autre limite, le montant des versements sur un PEA-PME est plafonné à 225k€.

Enfin, le PEA ne procure aucun avantage en termes successoraux, il adoucit simplement la fiscalité applicable entre vos propres mains. La transmission de votre patrimoine à vos héritiers se fera selon les règles de droit commun résumées ci-dessus.

LA DÉTENTION PAR UNE SOCIÉTÉ HOLDING PERMET DE RÉDUIRE LA FISCALITÉ SUR LES PLUS-VALUES ET LES DIVIDENDES

Le terme « holding » fait référence à l’objet de la société, qui est de détenir des actifs. Elle peut revêtir de multiples formes juridiques (SA, SAS, SARL, société civile…), l’important ici étant qu’elle soit assujettie (de droit ou sur option) à l’impôt sur les sociétés.

A condition que les titres du studio aient été détenus par la société holding pendant au moins 2 ans, la plus-value réalisée à l’occasion de leur revente est exonérée d’impôt sur les sociétés à hauteur de 88%. Au taux actuel (25%), l’impôt sur les sociétés se monte donc à 3% de la plus-value réalisée.

Ainsi taxées, les sommes tirées de la vente des titres du studio peuvent être réinvesties par la société holding. Tant qu’elles ne vous remontent pas, elles ne feront l’objet d’aucune taxation supplémentaire.

A condition que les titres du studio aient été détenus par la société holding pendant au moins 2 ans (ou d’un engagement pris en ce sens) et qu’ils représentent au moins 5% du capital du studio, les dividendes peuvent bénéficier du régime mère-fille, qui limite leur taxation à 5% de leur montant (soit une imposition effective de 1.25%).

Lorsque les titres représentent au moins 95% du capital du studio, il est même possible de se prévaloir du régime de l’intégration fiscale, dans le cadre duquel l’imposition des dividendes se limite à 1% de leur montant (soit une imposition effective de 0.25%). Ce régime permet en outre de déduire les éventuelles charges de la holding (faculté particulièrement appréciable en présence d’un endettement à son niveau, par exemple) des revenus du studio et de réduire ainsi la charge fiscale du groupe. Il faut toutefois noter que la mise en œuvre de ce régime s’accompagne d’une certaine lourdeur opérationnelle. Vérifiez donc les coûts afférents auprès de votre comptable ou fiscaliste au préalable !

LA DÉTENTION PAR UNE SOCIÉTÉ HOLDING PRÉSENTE ÉGALEMENT UN AVANTAGE EN TERMES DE SUCCESSION

Pour limiter les droits de succession au titre de la transmission de votre patrimoine, une stratégie fréquemment utilisée consiste à faire en sorte que vos héritiers soient déjà propriétaires d’une partie de celui-ci à votre décès. L’avantage procuré est particulièrement important si vous projetez de transmettre votre patrimoine à des héritiers qui ne soient pas vos enfants, les droits de succession étant plus importants dans ce cas. Grâce à une société holding, ceci peut être réalisé tout en préservant l’essentiel de votre droit à gérer vos affaires et à en percevoir les fruits.

Comment ? Grâce au démembrement de la propriété des titres de la holding.

En France, le droit de propriété est constitué de trois éléments : le droit de jouir du bien qui se compose du droit de l’utiliser (usus) et d’en percevoir les revenus (fructus) d’une part, et d’autre part le droit de disposer du bien (abusus), c’est-à-dire de le vendre, le donner, le modifier…

La technique du démembrement de propriété permet de dissocier l’usufruit (droit d’usage et de perception des fruits) de la nue-propriété (droit de disposer du bien, sous réserve des droits de l’usufruitier).

Au décès de l’usufruitier, l’usufruit s’éteint et les nus-propriétaires récupèrent la pleine propriété sans que cela soit considéré comme une transmission de ce premier à ces derniers. De ce fait, la valeur de l’usufruit est d’autant plus élevée (et la valeur de la nue-propriété faible) que l’espérance de vie de l’usufruitier est longue.

Pour minorer les droits de succession, le fondateur a donc intérêt à donner, de son vivant, à ses héritiers la nue-propriété des titres la holding détenant les actions du studio :

- à un âge le plus jeune possible, et

- avant que le studio, détenu par la société holding, n’ait pris trop de valeur.

Grâce à la technique du démembrement de propriété, cette transmission anticipée peut se faire pratiquement sans interférence avec la conduite de vos affaires. En effet, en conservant au moins une action en pleine propriété dans la holding et en prévoyant dans les statuts de la société que son gérant ou président ne puisse être remplacé qu’à l’unanimité des actionnaires, vous pouvez vous assurer de garder la direction de celle-ci aussi longtemps que vous le souhaiterez. Vous conserverez donc le plein contrôle des participations de la holding (i.e. votre studio), y compris la faculté d’en vendre les titres, et ce, quoique deviennent vos relations avec vos héritiers, ou leur autre parent, si ceux-ci sont mineurs.

En tant qu’usufruitier des titres de la holding, vous conserverez également le plein contrôle sur les décisions tenant aux distributions de dividendes. D’éventuels différends avec les nus-propriétaires seront donc sans effet sur vos propres remontées de revenus.

Enfin, précisons que l’intermédiation d’une holding n’est pas de nature à remettre en cause votre droit au Crédit d’Impôt Jeu Vidéo (CIJV), puisque le dispositif ne fait peser aucune condition sur l’actionnariat du studio.

Les informations contenues dans cet article sont fournies à titre informatif uniquement et ne constituent pas un conseil juridique ou fiscal. Pour des conseils spécifiques relatifs à votre situation personnelle, veuillez consulter un avocat ou un expert fiscal qualifié.

English version :

WHY OWN ONE’S STUDIO THROUGH A HOLDING COMPANY?

When you set up your own studio, you've got other things on your mind than the tax implications that will hypothetically affect your estate if your creations are a success. However, when the time comes to sell your business or pass it on to your heirs, a lack of foresight can prove very costly. With a holding company, ensuring reasonable taxation is neither complicated nor expensive. Have you already set up your studio? Rest assured, nothing is lost. Here's how.

When their efforts have been crowned with success, the founder of a video game studio, like any other entrepreneur, may be tempted to reuse the company's revenues to invest in a new project. If he or she retains ownership of the studio, this is done by distributing dividends (or a similar operation from a tax point of view).

Otherwise, the founder can sell his or her shares in the company. Any gain realized in this way constitutes a capital gain.

As retirement approaches, the entrepreneur is likely to be keen to pass on his assets to his heirs. Unless these heirs take over the running of the studio, under a special arrangement known as the "Dutreil Pact", this transfer will give rise to the payment of inheritance tax.

In these three situations, the use of a holding company can greatly reduce the tax bill. And without interfering with your business or your right to the Video Game Tax Credit (CIJV).

IN THE CASE OF DIRECT OWNERSHIP, TAXATION OF CAPITAL GAINS AND DIVIDENDS, OR INHERITANCE TAX, CAN DRAIN A SIGNIFICANT PROPORTION OF THE WEALTH CREATED.

In France, capital gains and dividends on directly-held securities are subject either to the single flat-rate withholding tax (PFU) of 30% (12.8% income tax and 17.2% social security contributions), or to the progressive scale (to which 17.2% social security contributions will be added).

In the case of substantial capital gains or dividends, the PFU will be more favorable than the progressive scale, whose maximum rate (45%) applies from €177k of income (assuming a single taxpayer with no special reductions or deductions).

In the case of inheritance, your assets will be subject to a specific tax rate above a certain threshold (allowance). Both the scale and the allowance depend on your relationship to your heirs. Children will be the least heavily taxed, since they can benefit from an allowance of €100k each, and will be subject to a progressive scale, with the maximum rate (45%) applying from around €1.8m. At the other end of the spectrum, a transfer to a person with whom you are not related will result in a rate of 60% being applied from the first euro.

If you directly or indirectly (including your spouse and children) hold less than 25% of your company's capital, you can hold these shares in a PEA-PME (Plan d'Epargne en Actions de PME). Provided you keep your PEA-PME open for at least 5 years, you will only have to pay social security contributions (17.2%) on the capital gain realized when these sums leave the PEA-PME. In the event of exit before 5 years, you will be in the same situation as if you had held the shares directly (PFU of 30% or progressive scale). Holding your company's shares in a PEA-PME is therefore ill-suited to a scenario where the founder needs to regularly distribute dividends to himself, whether to supplement his income or repay a debt contracted at his level.

Another limitation is that payments into a PEA-PME are capped at €225k.

Lastly, the PEA does not offer any inheritance advantages; it simply softens the tax burden applicable in your own hands. Your assets will be passed on to your heirs in accordance with the rules of ordinary law summarized above.

HOLDING THROUGH A HOLDING COMPANY REDUCES CAPITAL GAINS AND DIVIDEND TAX

The term "holding" refers to the purpose of the company, which is to hold assets. It can take many legal forms (SA, SAS, SARL, société civile...), the important thing here being that it is subject (by law or by option) to corporation tax.

Provided the studio shares have been held by the holding company for at least 2 years, the capital gain realized on their resale is exempt from corporate income tax up to 88%. At the current rate (25%), corporate income tax therefore amounts to 3% of the capital gain realized.

Taxed in this way, the proceeds from the sale of the studio's shares can be reinvested by the holding company. As long as they do not accrue to you, they will not be subject to any additional taxation.

Provided that the studio's shares have been held by the holding company for at least 2 years (or a commitment to do so), and that they represent at least 5% of the studio's capital, the dividends can benefit from the parent-daughter regime, which limits their taxation to 5% of their amount (i.e. an effective tax rate of 1.25%).

When the shares represent at least 95% of the studio's capital, it is even possible to benefit from the tax consolidation regime, under which taxation of dividends is limited to 1% of their amount (i.e. effective taxation of 0.25%). Under this system, any expenses incurred by the holding company are deducted from the studio's income, thereby reducing the group's tax burden (a particularly valuable option when the holding company is in debt, for example). It should be noted, however, that the implementation of this system is somewhat cumbersome in operational terms. Check with your accountant or tax advisor beforehand!

OWNERSHIP BY A HOLDING COMPANY ALSO HAS INHERITANCE TAX ADVANTAGES

To limit inheritance tax on the transfer of your assets, a frequently-used strategy is to ensure that your heirs already own part of them on your death. This is particularly important if you plan to pass on your assets to heirs who are not your children, as inheritance taxes are higher in this case. With a holding company, this can be achieved while preserving the essence of your right to manage your affairs and receive the benefits.

How can this be achieved? By dismembering ownership of the holding company's shares.

In France, the right of ownership is made up of three elements: the right to enjoy the property, which is made up of the right to use it (usus) and to receive the income from it (fructus) on the one hand, and on the other hand the right to dispose of the property (abusus), i.e. to sell it, give it away, modify it...

The technique of property dismemberment separates usufruct (the right to use the property and receive its fruits) from bare ownership (the right to dispose of the property, subject to the rights of the usufructuary).

On the death of the usufructuary, the usufruct is extinguished and the bare owners recover full ownership, without this being considered as a transfer of the usufruct to the bare owners. As a result, the higher the value of the usufruct (and the lower the value of the bare ownership), the longer the life expectancy of the usufructuary.

To minimize inheritance tax, it is therefore in the founder's interest to give his heirs bare ownership of the shares in the studio holding company during his lifetime:

- at the youngest possible age, and

- before the studio, held by the holding company, has become too valuable.

Thanks to the technique of ownership dismemberment, this early transfer can take place virtually without interfering with the running of your business. In fact, by retaining at least one freehold share in the holding company, and by stipulating in the company's articles of association that its manager or chairman can only be replaced through a unanimous vote of the shareholders, you can ensure that you retain control of the company for as long as you wish. You will therefore retain full control of the holding company's interests (i.e. your studio), including the right to sell its shares, whatever your relationship with your heirs, or their other parent if they are minors.

As usufructuary of the holding company's shares, you will also retain full control over decisions concerning dividend distributions. Any disputes with the bare owners will therefore have no effect on your own income stream.

Last but not least, the intermediation of a holding company is not likely to jeopardize your entitlement to the Video Game Tax Credit (CIJV), since the scheme does not impose any conditions on the studio's shareholding.

The information contained in this article is provided for information purposes only and does not constitute legal or tax advice. For specific advice relating to your personal situation, you should consult with a qualified lawyer or tax expert.